еӨ®и§ҶзҪ‘ж¶ҲжҒҜпјҡеӣҪеҠЎйҷўж–°й—»еҠһе…¬е®Ө9жңҲ24ж—ҘдёҠеҚҲдёҫиЎҢж–°й—»еҸ‘еёғдјҡпјҢдёӯеӣҪдәә民银иЎҢиЎҢй•ҝжҪҳеҠҹиғңеңЁдјҡдёҠе®ЈеёғеӨҡйЎ№йҮҚзЈ…ж”ҝзӯ–пјҢеҢ…жӢ¬йҷҚеҮҶгҖҒйҷҚжҒҜгҖҒйҷҚеӯҳйҮҸжҲҝиҙ·еҲ©зҺҮзӯүпјҢеј•еҸ‘еёӮеңәй«ҳеәҰе…іжіЁгҖӮиҝҷдәӣеҲ©еҘҪж”ҝзӯ–еҜҶйӣҶжҺЁеҮәпјҢе°ҶеҰӮдҪ•еҪұе“ҚдҪ жҲ‘зҡ„вҖңй’ұиўӢеӯҗвҖқпјҹ

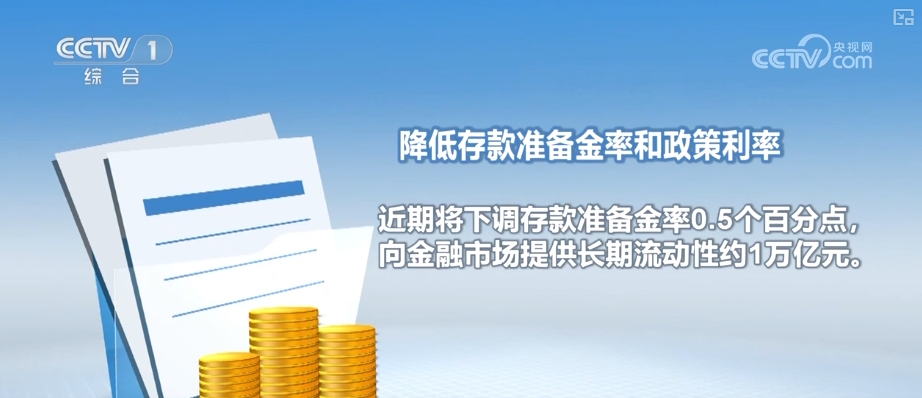

йҷҚдҪҺеӯҳж¬ҫеҮҶеӨҮйҮ‘зҺҮ йҮҠж”ҫ1дёҮдәҝе…ғжөҒеҠЁжҖ§

9жңҲ24ж—ҘдёҠеҚҲпјҢеӣҪеҠЎйҷўж–°й—»еҠһе…¬е®ӨдёҫиЎҢж–°й—»еҸ‘еёғдјҡгҖӮдёӯеӣҪдәә民银иЎҢиЎҢй•ҝжҪҳеҠҹиғңеңЁдјҡдёҠе®ЈеёғдәҶдёүйЎ№йҮҚзЈ…ж”ҝзӯ–пјҢйҰ–е…ҲжҳҜйҷҚдҪҺеӯҳж¬ҫеҮҶеӨҮйҮ‘зҺҮе’Ңж”ҝзӯ–еҲ©зҺҮгҖӮдёӯеӣҪдәә民银иЎҢе®ЈеёғпјҢиҝ‘жңҹе°ҶдёӢи°ғеӯҳж¬ҫеҮҶеӨҮйҮ‘зҺҮ0.5дёӘзҷҫеҲҶзӮ№пјҢеҗ‘йҮ‘иһҚеёӮеңәжҸҗдҫӣй•ҝжңҹжөҒеҠЁжҖ§зәҰ1дёҮдәҝе…ғгҖӮйҷҚдҪҺжі•е®ҡеӯҳж¬ҫеҮҶеӨҮйҮ‘зҺҮпјҢж„Ҹе‘ізқҖе•Ҷдёҡ银иЎҢиў«еӨ®иЎҢдҫқжі•й”Ғе®ҡзҡ„й’ұеҮҸе°‘дәҶпјҢеҸҜд»ҘиҮӘз”ұдҪҝз”Ёзҡ„й’ұзӣёеә”еўһеҠ дәҶгҖӮ

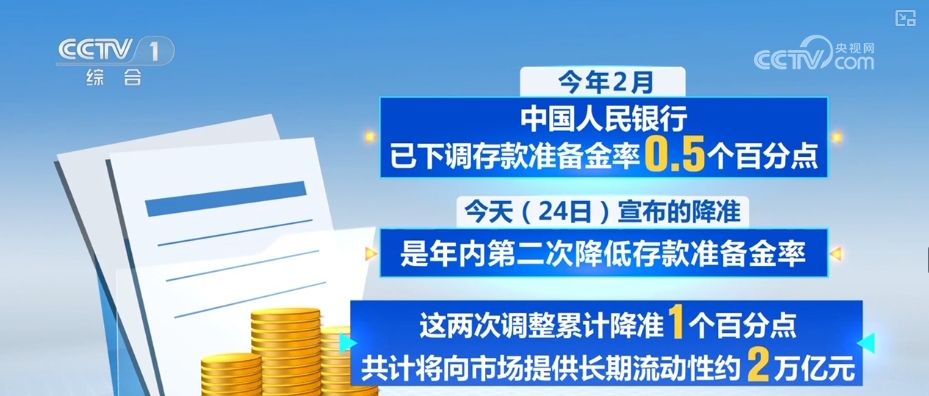

2024е№ҙ2жңҲд»ҪпјҢдёӯеӣҪдәә民银иЎҢе·ІдёӢи°ғдәҶеӯҳж¬ҫеҮҶеӨҮйҮ‘зҺҮ0.5дёӘзҷҫеҲҶзӮ№гҖӮ9жңҲ24ж—Ҙе®Јеёғзҡ„йҷҚеҮҶпјҢд№ҹжҳҜе№ҙеҶ…第дәҢж¬ЎйҷҚдҪҺеӯҳж¬ҫеҮҶеӨҮйҮ‘зҺҮгҖӮиҝҷдёӨж¬Ўи°ғж•ҙпјҢзҙҜи®ЎйҷҚеҮҶ1дёӘзҷҫеҲҶзӮ№пјҢе…ұи®Ўе°Ҷеҗ‘еёӮеңәжҸҗдҫӣй•ҝжңҹжөҒеҠЁжҖ§зәҰ2дёҮдәҝе…ғгҖӮеҗҢж—¶пјҢдёӯеӣҪдәә民银иЎҢиҝҳе®ЈеёғпјҢйҷҚдҪҺдёӯеӨ®й“¶иЎҢж”ҝзӯ–еҲ©зҺҮгҖӮиҝҷж„Ҹе‘ізқҖпјҢдјҒдёҡе’Ңеұ…ж°‘зҡ„иһҚиө„жҲҗжң¬е°ҶеҮҸе°‘пјҢеҲ©жҒҜиҙҹжӢ…дјҡзӣёеә”еҮҸиҪ»гҖӮ

йҷҚдҪҺеӯҳйҮҸжҲҝиҙ·еҲ©зҺҮ е№іеқҮдёӢи°ғ0.5дёӘзҷҫеҲҶзӮ№ е…ЁеӣҪз»ҹдёҖжҲҝиҙ·йҰ–д»ҳжҜ”дҫӢдёәдёҚдҪҺдәҺ15%

йҷҚжҒҜеҸҲйҷҚеҮҶзҡ„еҗҢж—¶пјҢ9жңҲ24ж—ҘиҝҳжңүдёҖйЎ№дәӢе…і1.5дәҝдәәеҸЈзҡ„жҲҝиҙ·ж–°ж”ҝйҮҚзЈ…е…¬еёғпјҢйӮЈе°ұжҳҜйҷҚдҪҺеӯҳйҮҸжҲҝиҙ·еҲ©зҺҮгҖӮе№іеқҮйҷҚе№…еңЁ0.5дёӘзҷҫеҲҶзӮ№е·ҰеҸігҖӮеҗҢж—¶пјҢиҝҳз»ҹдёҖдәҶдёҖеҘ—жҲҝе’ҢдәҢеҘ—жҲҝзҡ„жҲҝиҙ·жңҖдҪҺйҰ–д»ҳжҜ”дҫӢгҖӮиҝҷдёӨйЎ№йҮҚзЈ…жҲҝиҙ·ж”ҝзӯ–пјҢеј•еҸ‘еёӮеңәй«ҳеәҰе…іжіЁгҖӮ

дёӯеӣҪдәә民银иЎҢиЎҢй•ҝжҪҳеҠҹиғңд»Ӣз»ҚпјҢеј•еҜје•Ҷдёҡ银иЎҢе°ҶеӯҳйҮҸжҲҝиҙ·еҲ©зҺҮпјҢйҷҚиҮіж–°еҸ‘жҲҝиҙ·еҲ©зҺҮйҷ„иҝ‘пјҢйў„и®Ўе№іеқҮйҷҚе№…еӨ§зәҰеңЁ0.5дёӘзҷҫеҲҶзӮ№е·ҰеҸігҖӮз»ҹдёҖйҰ–еҘ—жҲҝе’ҢдәҢеҘ—жҲҝзҡ„жҲҝиҙ·жңҖдҪҺйҰ–д»ҳжҜ”дҫӢпјҢе°Ҷе…ЁеӣҪеұӮйқўзҡ„дәҢеҘ—жҲҝиҙ·жңҖдҪҺйҰ–д»ҳжҜ”дҫӢз”ұ25%дёӢи°ғеҲ°15%гҖӮ

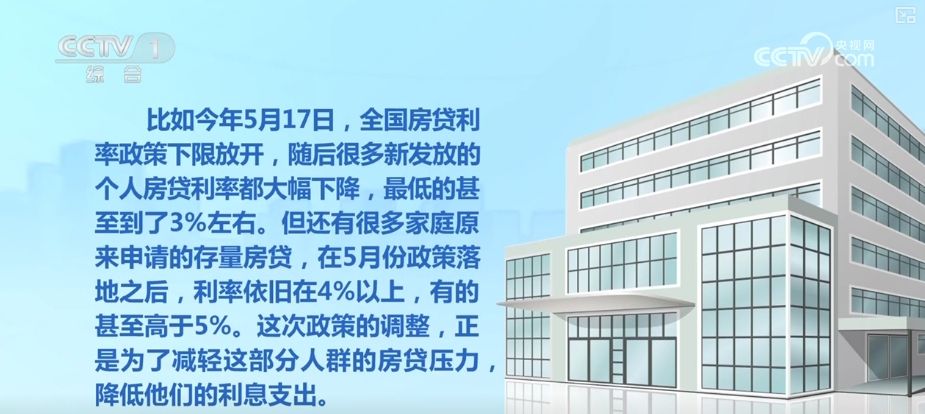

д»Җд№ҲжҳҜеӯҳйҮҸжҲҝиҙ·пјҹ

жүҖи°“еӯҳйҮҸжҲҝиҙ·пјҢжҢҮзҡ„жҳҜе·Із»ҸеҸ‘ж”ҫдҪҶиҝҳжІЎжңүиҝҳжё…зҡ„дёӘдәәдҪҸжҲҝиҙ·ж¬ҫгҖӮжҜ”еҰӮпјҢ2024е№ҙ5жңҲ17ж—ҘпјҢе…ЁеӣҪжҲҝиҙ·еҲ©зҺҮж”ҝзӯ–дёӢйҷҗж”ҫејҖгҖӮйҡҸеҗҺпјҢеҫҲеӨҡж–°еҸ‘ж”ҫзҡ„дёӘдәәжҲҝиҙ·еҲ©зҺҮйғҪеӨ§е№…дёӢйҷҚпјҢжңҖдҪҺзҡ„з”ҡиҮіеҲ°дәҶ3%е·ҰеҸігҖӮдҪҶиҝҳжңүеҫҲеӨҡ家еәӯеҺҹжқҘз”іиҜ·зҡ„еӯҳйҮҸжҲҝиҙ·пјҢеңЁ5жңҲд»Ҫж”ҝзӯ–иҗҪең°д№ӢеҗҺпјҢеҲ©зҺҮдҫқж—§еңЁ4%д»ҘдёҠпјҢжңүзҡ„з”ҡиҮій«ҳдәҺ5%гҖӮиҝҷж¬Ўж”ҝзӯ–зҡ„и°ғж•ҙпјҢжӯЈжҳҜдёәдәҶеҮҸиҪ»иҝҷйғЁеҲҶдәәзҫӨзҡ„жҲҝиҙ·еҺӢеҠӣпјҢйҷҚдҪҺ他们зҡ„еҲ©жҒҜж”ҜеҮәгҖӮ

жҚ®дёӯеӣҪдәә民银иЎҢд»Ӣз»ҚпјҢжӯӨж¬ЎеӯҳйҮҸжҲҝиҙ·еҲ©зҺҮдёӢйҷҚ0.5дёӘзҷҫеҲҶзӮ№пјҢжҳҜдёҖдёӘе…ЁеӣҪзҡ„е№іеқҮж•°гҖӮеҢ—дә¬гҖҒдёҠжө·гҖҒж·ұеңізӯүеӯҳйҮҸжҲҝиҙ·еҲ©зҺҮзӣёеҜ№иҫғй«ҳзҡ„ең°еҢәпјҢдёӢйҷҚе№…еәҰжңүеҸҜиғҪдјҡжӣҙеӨ§гҖӮйҡҸзқҖеӯҳйҮҸжҲҝиҙ·еҲ©зҺҮзҡ„еҶҚж¬ЎдёӢи°ғпјҢе°Ҷдёәе№ҝеӨ§иҙӯжҲҝиҖ…们зңҒдёӢдёҖ笔дёҚе°Ҹзҡ„ж”ҜеҮәгҖӮ

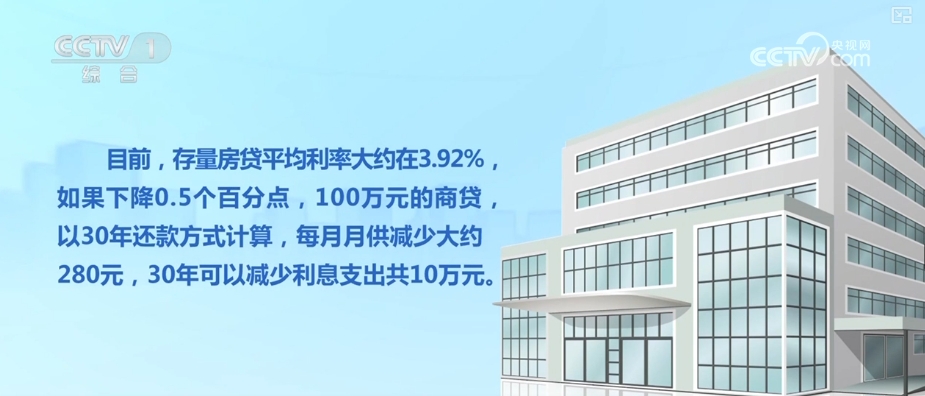

еҲ©зҺҮи°ғйҷҚеҗҺ 100дёҮжҲҝиҙ·жңҲдҫӣиғҪзңҒеӨҡе°‘пјҹ

жҚ®еёӮеңәжңәжһ„жөӢз®—пјҢзӣ®еүҚпјҢеӯҳйҮҸжҲҝиҙ·зҡ„е№іеқҮеҲ©зҺҮеӨ§зәҰеңЁ3.92%пјҢеҰӮжһңдёӢйҷҚ0.5дёӘзҷҫеҲҶзӮ№пјҢд»Ҙ100дёҮе…ғзҡ„е•Ҷиҙ·пјҢ30е№ҙиҝҳж¬ҫж–№ејҸи®Ўз®—пјҢжҜҸжңҲжңҲдҫӣеҮҸе°‘еӨ§зәҰ280е…ғпјҢ30е№ҙеҸҜд»ҘеҮҸе°‘еҲ©жҒҜж”ҜеҮәе…ұ10дёҮе…ғгҖӮ

жҪҳеҠҹиғңд»Ӣз»ҚпјҢйў„и®ЎиҝҷдёҖйЎ№ж”ҝзӯ–е°Ҷжғ еҸҠ5000дёҮжҲ·е®¶еәӯгҖҒ1.5дәҝдәәеҸЈгҖӮе№іеқҮжҜҸе№ҙеҮҸ少家еәӯзҡ„еҲ©жҒҜж”ҜеҮәжҖ»ж•°еӨ§жҰӮ1500дәҝе…ғе·ҰеҸіпјҢиҝҷжңүеҠ©дәҺдҝғиҝӣжү©еӨ§ж¶Ҳиҙ№е’ҢжҠ•иө„пјҢд№ҹжңүеҲ©дәҺеҮҸе°‘жҸҗеүҚиҝҳиҙ·иЎҢдёәпјҢеҗҢж—¶иҝҳеҸҜд»ҘеҺӢзј©иҝқ规зҪ®жҚўеӯҳйҮҸжҲҝиҙ·зҡ„з©әй—ҙгҖӮ

йҰ–ж¬ЎеҲӣи®ҫиҙ§еёҒж”ҝзӯ–е·Ҙе…·ж”ҜжҢҒиө„жң¬еёӮеңә

дёӯеӣҪдәә民银иЎҢиЎҢй•ҝжҪҳеҠҹиғң9жңҲ24ж—ҘеңЁеӣҪеҠЎйҷўж–°й—»еҠһе…¬е®Өж–°й—»еҸ‘еёғдјҡдёҠпјҢе®ЈеёғеҲӣи®ҫдёӨйЎ№з»“жһ„жҖ§иҙ§еёҒж–°е·Ҙе…·пјҢиҝҷд№ҹжҳҜдёӯеӣҪдәә民银иЎҢйҰ–ж¬ЎеҲӣи®ҫз»“жһ„жҖ§иҙ§еёҒж”ҝзӯ–е·Ҙе…·ж”ҜжҢҒиө„жң¬еёӮеңәгҖӮ

е·Ҙе…·дёҖпјҡиҜҒеҲё еҹәйҮ‘ дҝқйҷ©е…¬еҸёдә’жҚўдҫҝеҲ©

第дёҖйЎ№е·Ҙе…·жҳҜиҜҒеҲёгҖҒеҹәйҮ‘гҖҒдҝқйҷ©е…¬еҸёдә’жҚўдҫҝеҲ©гҖӮиҝҷйЎ№е·ҘдҪңж”ҜжҢҒзҡ„жҳҜз¬ҰеҗҲжқЎд»¶зҡ„иҜҒеҲёгҖҒеҹәйҮ‘гҖҒдҝқйҷ©е…¬еҸёпјҢеҸҜд»ҘдҪҝ用他们жҢҒжңүзҡ„еҖәеҲёгҖҒиӮЎзҘЁETFгҖҒжІӘж·ұ300жҲҗеҲҶиӮЎзӯүиө„дә§дҪңдёәжҠөжҠјпјҢд»ҺдёӯеӨ®й“¶иЎҢжҚўе…ҘеӣҪеҖәгҖҒеӨ®иЎҢзҘЁжҚ®зӯүй«ҳжөҒеҠЁжҖ§иө„дә§гҖӮ

жҪҳеҠҹиғңд»Ӣз»ҚпјҢд»ҺдёӯеӨ®й“¶иЎҢжҚўе…Ҙй«ҳжөҒеҠЁжҖ§иө„дә§пјҢе°ҶдјҡеӨ§е№…жҸҗеҚҮзӣёе…іжңәжһ„зҡ„иө„йҮ‘иҺ·еҸ–иғҪеҠӣе’ҢиӮЎзҘЁеўһжҢҒиғҪеҠӣгҖӮеӨ®иЎҢи®ЎеҲ’дә’жҚўдҫҝеҲ©йҰ–жңҹж“ҚдҪң规模жҳҜ5000дәҝе…ғпјҢжңӘжқҘеҸҜи§Ҷжғ…еҶөжү©еӨ§и§„жЁЎгҖӮйҖҡиҝҮиҝҷйЎ№е·Ҙе…·жүҖиҺ·еҸ–зҡ„иө„йҮ‘еҸӘиғҪз”ЁдәҺжҠ•иө„иӮЎзҘЁеёӮеңәгҖӮ

е·Ҙе…·дәҢпјҡиӮЎзҘЁеӣһиҙӯ еўһжҢҒеҶҚиҙ·ж¬ҫ

第дәҢйЎ№е·Ҙе…·жҳҜиӮЎзҘЁеӣһиҙӯгҖҒеўһжҢҒеҶҚиҙ·ж¬ҫгҖӮиҝҷдёӘе·Ҙе…·еј•еҜје•Ҷдёҡ银иЎҢеҗ‘дёҠеёӮе…¬еҸёе’Ңдё»иҰҒиӮЎдёңжҸҗдҫӣиҙ·ж¬ҫпјҢз”ЁдәҺеӣһиҙӯе’ҢеўһжҢҒдёҠеёӮе…¬еҸёиӮЎзҘЁгҖӮдёӯеӨ®й“¶иЎҢе°Ҷеҗ‘е•Ҷдёҡ银иЎҢеҸ‘ж”ҫеҶҚиҙ·ж¬ҫпјҢжҸҗдҫӣзҡ„иө„йҮ‘ж”ҜжҢҒжҜ”дҫӢжҳҜ100%пјҢеҶҚиҙ·ж¬ҫеҲ©зҺҮжҳҜ1.75%гҖӮ

еҲӣи®ҫдә’жҚўдҫҝеҲ©жҳҜдёәдәҶеўһеҠ иө„жң¬еёӮеңәжөҒеҠЁжҖ§

дёӯеӣҪдјҒдёҡиҙўеҠЎз®ЎзҗҶеҚҸдјҡдјҡй•ҝеј иҝһиө·д»Ӣз»ҚпјҢзү№еҲ«жҳҜйҰ–ж¬ЎеҲӣи®ҫдә’жҚўдҫҝеҲ©пјҢиҝҷдёӘйқһеёёйҮҚиҰҒгҖӮиҝҷдёҚжҳҜзӣҙжҺҘз»ҷй’ұпјҢд№ҹдёҚжҳҜжү©еӨ§жҠ•ж”ҫеҹәзЎҖиҙ§еёҒпјҢиҖҢжҳҜз»“жһ„жҖ§зҡ„д»ҘеҲёжҚўеҲёгҖӮж—ўжҸҗй«ҳдәҶйқһ银иЎҢйҮ‘иһҚжңәжһ„зҡ„иһҚиө„иғҪеҠӣпјҢеҸҲдёҚжҳҜзӣҙжҺҘз»ҷйқһ银иЎҢйҮ‘иһҚжңәжһ„жҸҗдҫӣиө„йҮ‘пјҢе®һйҷ…дёҠд№ҹжіЁе…ҘжөҒеҠЁжҖ§гҖӮдёәж”ҜжҢҒиӮЎеёӮзЁіе®ҡеҸ‘еұ•пјҢжҸҗжҢҜжҠ•иө„иҖ…дҝЎеҝғпјҢжңүйҮҚиҰҒж”Ҝж’‘дҪңз”ЁгҖӮ

жқҘжәҗпјҡеӨ®и§ҶзҪ‘